Le rapport publié le 27 mars 2017 par l’ONG Oxfam , « Banques en exil : comment les grandes banques européennes profitent des paradis fiscaux », repose sur les données rendues public dans le cadre de l’article 89 d’une directive européenne du 26 juin 2013 (1). Cette disposition, appelée « reporting pays par pays public », oblige les banques européennes à publier des informations financières détaillées concernant la structure et l’origine de leurs résultats (2). Selon l’étude réalisée sur les données de l’année 2015, « les 20 plus grandes banques européennes génèrent un quart de leurs bénéfices dans des pays où l’imposition est faible, voire inexistante, parfois sans aucun employé sur place » (3). Disposer aujourd’hui de ce genre d’information et des analyses qui en résultent témoigne des effets pratiques de la valeur de transparence, l’une des valeurs du monde économique les plus discutées, notamment en raison de l’impératif de protéger les secrets propres à la conduite des affaires. Même si les auteurs du rapport Oxfam observent que « la transparence à elle seule ne permettra pas de mettre fin à la course à la concurrence fiscale », ils ajoutent qu’elle est « une première étape fondamentale ». Cependant le rapport n’évoque pas directement un « droit de savoir » relatif aux activités bancaires. Et ce droit éclaire le statut de la valeur de transparence.

1.

L’une des définitions de la transparence : « qualité d’une institution qui informe complètement sur son fonctionnement, ses pratiques », s’applique au cas d’espèce. Il va de soi que rendre public des informations qui ne l’étaient pas jusqu’alors ne suffit pas à résoudre des problèmes mais suscite une prise de conscience. Le rapport Oxfam le souligne dans ce passage :

« La présente étude témoigne de l’importance des données issues de cet exercice de transparence. Loin d’être parfaites, les informations publiées par les banques doivent encore être améliorées, mais un tel niveau d’information change la donne car il permet de prendre conscience, concrètement, de l’étendue du problème que constituent les paradis fiscaux et les pratiques fiscales qu’ils permettent. »

La prise de conscience ne doit pas se comprendre ici à l’aune des chiffres parfois spectaculaires qui sont présentés dans le rapport, des chiffres qui « illustrent le net décalage entre les bénéfices que ces banques génèrent dans les paradis fiscaux et le niveau d’activité économique réelle qu’elles y réalisent », selon ses termes. Elle inclut aussi les différences constatées parmi les vingt établissements bancaires considérés :

« L’étude révèle que les banques ne se comportent pas toutes de la même façon : chacune des vingt banques a des opérations dans les paradis fiscaux, mais certaines y sont bien plus actives que d’autres et semblent davantage s’en servir pour se soustraire à l’impôt. Cela confirme qu’il est tout à fait possible pour une banque d’adopter un comportement plus éthique. »

Grâce à la transparence, la prise de conscience devrait s’étendre à au moins quatre catégories de parties prenantes :

– les Etats qui, du fait des stratégies d’évasion fiscale de certains acteurs économiques, subissent un manque à gagner qui les empêche d’« investir dans la santé, l’éducation, la protection sociale et la création d’emploi, luttant ainsi contre les inégalités » (4) ;

– l’Union européenne, qui devrait, selon Oxfam, « étendre le reporting pays par pays public à l’ensemble des secteurs économiques » et non seulement au secteur bancaire ;

– les citoyens des pays développés, qui disposent d’un pouvoir spécial lorsqu’ils jouent le rôle de consommateurs, le pouvoir de sanctionner les entreprises qui ne paient pas leur juste part d’impôt ;

– et les entreprises qui pratiquent (légalement) l’évasion fiscale, mais qui se trouvent, en raison de leurs engagements en matière de responsabilité sociétale, dans une situation d’« incohérence manifeste » (5).

2.

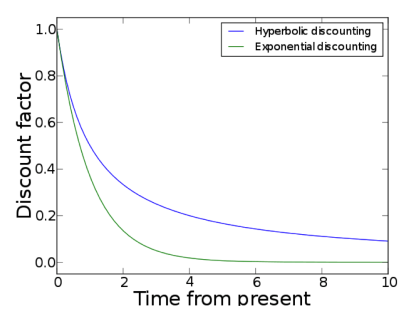

Ces considérations suggèrent une conception conséquentialiste de la transparence, c’est-à-dire une conception fondée sur les états de choses ou les biens qu’elle produit. Ce qui suggère que la transparence possède une valeur instrumentale. Lorsque, comme dans le cas étudié par Oxfam, la valeur de transparence s’applique à des faits, des données, des processus ou des événements, ce n’est pas par ce qu’elle possède une valeur en elle-même comme, par exemple, la dignité ou la liberté, mais parce qu’elle permet la réalisation d’autres valeurs. On peut certes considérer que la transparence est une valeur démocratique essentielle au sens où elle est dotée d’une importance propre, indépendamment de sa contribution à la réalisation d’autres valeurs. Mais dans le cas pratique qui fait l’objet de ce billet, elle est un instrument en vue de réaliser d’autres valeurs, en particulier, selon les termes du rapport Oxfam, le « développement et [le] bien-être des citoyens », et la justice, qui se traduit par l’exigence que les multinationales « rendent compte de leur obligation de payer leur juste part d’impôts ».

Le caractère utilitaire, instrumental, de la transparence est connecté avec sa dimension conséquentialiste. Il est possible de calculer le bénéfice net d’une disposition légale obligeant à divulguer des informations, à l’instar de l’article 89 de la directive européenne du 26 juin 2013. Mais rabattre la transparence à un instrument mobilisable dans le contexte de politiques publiques a des effets secondaires négatifs. Le principal effet est que le recours à la transparence pourrait dépendre des contextes politiques, économiques et sociaux, son « utilisation » devenant opportuniste.

3.

Un article paru en 2009 éclaire un peu cette question (6). Son auteur, John Elia, y remarque que le droit d’être informé des pratiques des affaires, du moins de celles qui ne remettent pas en cause les activités économiques elles-mêmes, peut être justifié à partir de deux perspectives.

Selon la première, le droit d’être informé des pratiques des affaires dépend essentiellement du consentement des acteurs, ceux qui possèdent l’information. Le rapport Oxfam sur les banques européennes et les paradis fiscaux se réfère à un argument de ce genre. Dans une note sont en effet cités les propos du directeur fiscal du Groupe Crédit Agricole lors d’une audition publique : « Je ne vois aucun problème à la transparence du moment que c’est exigé par la loi ». Cette affirmation correspond à la conception fondée sur le consentement puisque, en l’absence de contrainte légale, seul le consentement de la banque aurait pu la conduire à fournir des informations.

La seconde perspective affirme que le droit de savoir ou l’obligation corrélative de communiquer des informations ne dépendent pas du consentement des personnes concernées. Il en résulte une atteinte à leur liberté, mais cette atteinte est justifiée par les bénéfices généraux résultant de la divulgation de l’information. Mais cela signifie qu’il existe un lien de dépendance entre la transparence, valeur instrumentale, et des valeurs intrinsèques. Et du fait de ce lien, elle n’est pas une valeur dénuée de valeur intrinsèque. Elle en possède bien une, mais une valeur qui est dérivée des valeurs intrinsèques auxquelles elle est subordonnée. Il ne s’agit plus d’affirmer par exemple que la transparence en matière fiscale étant au service de la justice, elle n’est qu’un moyen et non une fin, mais de souligner qu’il existe un lien conceptuel et pratique entre la transparence et la justice.

Alain Anquetil

(1) Il s’agir de la directive 2013/36/UE du Parlement européen et du Conseil concernant l’accès à l’activité des établissements de crédit et la surveillance prudentielle des établissements de crédit et des entreprises d’investissement, modifiant la directive 2002/87/CE et abrogeant les directives 2006/48/CE et 2006/49/CE.

(2) « En vertu de cette nouvelle législation, les grandes banques opérant au sein de l’UE sont tenues de publier les informations clés concernant leurs activités financières, y compris les impôts sur les bénéfices qu’elles doivent payer. Le secteur bancaire a été le premier grand secteur économique à se conformer à une norme commune de reporting public applicable aux activités menées dans le monde entier. Si les banques y étaient initialement réticentes, la plupart ne s’oppose plus à cette mesure désormais. »

(3) « Les profits « ahurissants » des banques dans les paradis fiscaux », La Tribune, 27 mars 2017.

(4) « Les résultats de ce rapport, qui dépassent parfois l’entendement, montrent l’étendue du problème et l’impunité totale qui entoure les pratiques des plus grandes banques européennes dans les paradis fiscaux. Les scandales ne cessent de se multiplier et les banques ne semblent toujours pas changer leurs pratiques. Ces pratiques concourent directement au nivellement par le bas du système fiscal mondial et à la concentration extrême des richesses au détriment du plus grand nombre » (Manon Aubry, co-auteure du rapport Oxfam, citée dans La Tribune, 27 mars 2017).

(5) Issu de Sam Dallyn, « An examination of the political salience of corporate tax avoidance: A case study of the Tax Justice Network », Accounting Forum, 2016.

(6) J. Elia, « Transparency rights, technology, and trust », Ethics and Information Technology, 11, 2009, p. 145-153.

[cite]