Cet article a été publié dans le livre blanc "L'industrie verte, un défi français et européen." (2023).

Index

- Dr. Marjorie Tendero : Faciliter et accélérer l'implantation de sites industriels en France (Analyse les principaux freins et solutions pour la réhabilitation des friches).

- Prof. Silhem Dekhili (HDR) : Favoriser les entreprises vertueuses dans toutes les interventions de l'Etat (L’avenir des écolabels)

- Dr. Dejan Glavas : Financer l'industrie verte par la mobilisation des fonds publics et privés (Les enjeux financiers pour accompagner le processus d'industrialisation verte)

- Prof. Naciba Chassagnon (HDR) Former aux métiers de l’industrie verte (Comment les collaborations Triple et Quintuple Hélice (universités, laboratoires, entreprises, écoles et départements) permettent de mettre au centre des préoccupations l'employabilité dans le secteur de l'industrie verte.)

Comment mieux flécher l’épargne des Français vers des projets d’investissements verts ?

Quels dispositifs utiliser en priorité ? (LDD, Livret Vert, PEA, assurance-vie…)

À retenir

Malgré la demande croissante des épargnants français pour des placements favorisant la transition écologique, plusieurs obstacles freinent l'orientation de l'épargne vers la finance verte. Ces obstacles sont de nature informationnelle, économique et réglementaire.

Le chiffre clé

Selon une étude de l'Autorité des Marchés Financiers (AMF), 43 % des épargnants français considèrent que le rendement des produits financiers verts est trop faible et 34 % qu'ils sont trop risqués (AMF, 2021).

1. Épargne des Français : un panorama incluant les investissements verts

L'épargne constitue une part non consommée du revenu, permettant aux ménages de se prémunir contre les aléas de la vie, de préparer des projets à court, moyen ou long terme, et d'accroître leur patrimoine. Pour l'économie nationale, l'épargne est également précieuse car elle finance l'investissement des entreprises et des équipements publics, en particulier dans le cadre de la transition écologique.

Selon la Banque de France, le taux d'épargne des ménages français s'élevait à 16,3 % au quatrième trimestre 2022, supérieur au niveau prépandémique (Banque de France, 2023). Ce taux, qui reste élevé, est en partie attribué à l’épargne de précaution, en prévision d'une hausse des prix anticipée par les Français.

Ce taux est inférieur à celui de l’Allemagne (20,0%), mais bien supérieur à celui des autres pays développés comme les États-Unis (7,9%), le Royaume-Uni (8,5%) ou l’Italie (10,0%). Les tendances sont similaires pour l’épargne financière : 6,2% en France contre 8,8% en Allemagne et 1,7% aux États-Unis.

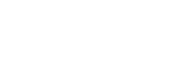

Les ménages français ont à leur disposition divers types de placements financiers pour épargner. D'après la Banque de France, les produits de taux (numéraire, dépôts bancaires, épargne réglementée, assurance-vie en euros, titres de créance) représentent 63% du patrimoine financier des ménages au quatrième trimestre 2022 (Banque de France, 2023).

Les produits de fonds propres (actions cotées ou non cotées, assurance-vie en unités de compte, fonds d'investissement) représentent 36%, et les 1% restants correspondent à d'autres produits financiers (fonds immobiliers, dérivés, options, etc.).

Des difficultés d'harmonisation

Malgré le travail accompli par la taxonomie européenne, il n'existe pas de définition unique et harmonisée des actifs verts. Cependant, nous pouvons estimer que leur part reste modeste par rapport au potentiel de financement de la transition écologique.

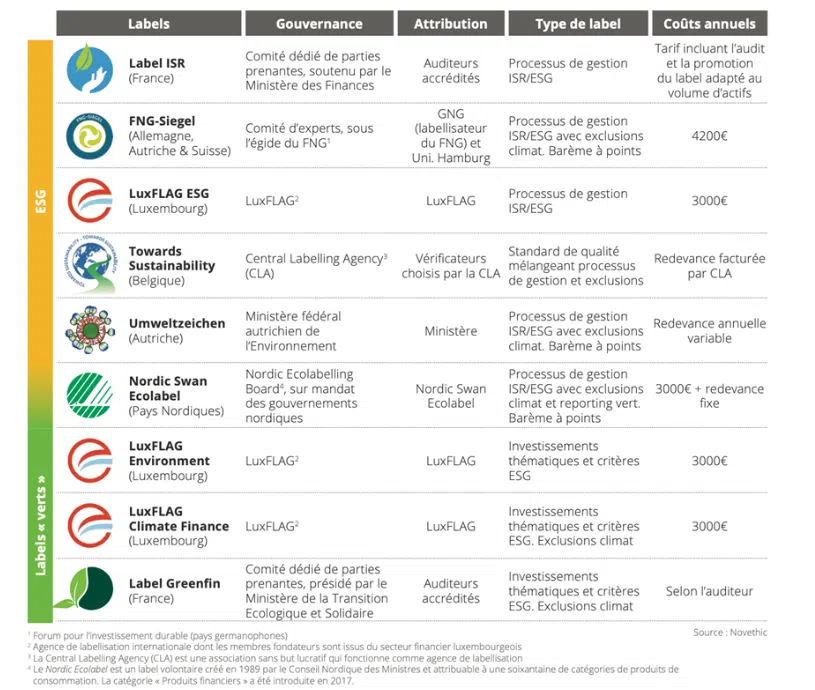

Selon une étude de Audirep et de l'Autorité des Marchés Financiers (AMF), 9% des Français déclaraient détenir des placements responsables ou durables en 2021, ce taux passant à 10% en 2022 (AMF, 2022).

L'une des raisons potentielles évoquées dans l'étude est que la plupart des épargnants n'ont pas été informés de ces produits par leur banque ou conseiller financier.

La loi PACTE encourage la diffusion de fonds de finance durable labellisés auprès des épargnants.

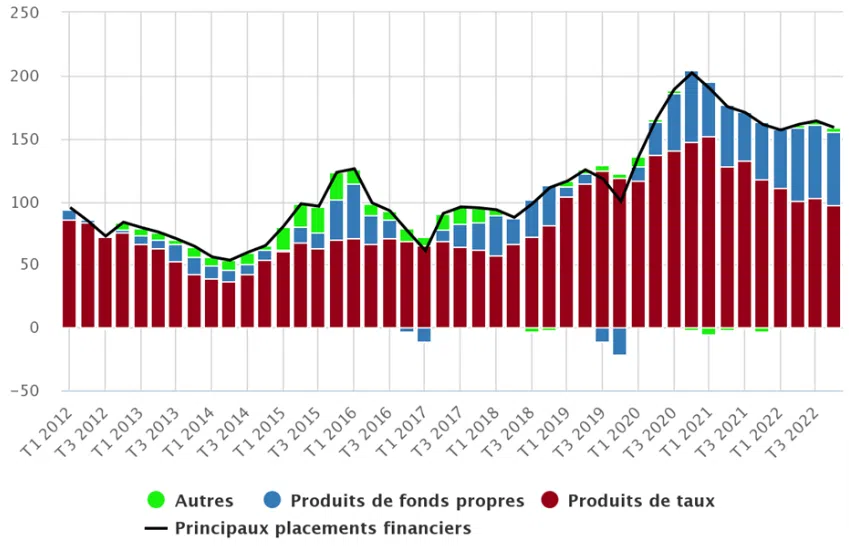

Trois principaux types de labels sont utilisés : le label ISR, le label Greenfin - France Finance Verte et le label Finansol.

Le label ISR est le plus répandu et a des attentes plus larges, représentant 777 milliards d’euros d’encours à fin 2021, selon Novethic et FAIR (Novethic & FAIR, 2022). Le label Greenfin, qui représente 31 milliards d’encours, vise à offrir une offre verte limitée pour les fonds cotés, avec un nombre restreint de fonds labellisés et d'entreprises ayant des activités à fort impact environnemental. Le label Finansol, attribué par l'organisation FAIR, met l'accent sur les produits financiers d'épargne qui financent des entreprises solidaires ou soutiennent des activités associatives. L’encours de la finance solidaire représente 25 milliards d’euros.

Selon le livre blanc Assurance Vie 2022 de France Assureurs (Medina, 2022), les unités de compte labélisées ISR, Greenfin ou Finansol représentent 124 milliards d’euros à fin 2021, le label ISR étant le plus important avec 121 milliards d’euros d’encours d’unités de compte. Une étude du FIR indique que 61% des fonds labellisés ISR étaient éligibles à l'assurance-vie en juin 2020.

Les fonds "loi PACTE" labellisés "Greenfin" ou investissant dans l'économie solidaire sont moins fréquents et éligibles que l'ISR.

Les rapports "Article 29" montrent que les supports liés à des fonds labellisés représentent entre 10 et 100% des supports proposés, avec un nombre de ces supports variant entre 14 et 723, en fonction des labels.

En conclusion, l'épargne est une ressource précieuse pour les ménages français et l'économie nationale, permettant de financer divers projets, y compris la transition écologique. Malgré un taux d'épargne significatif et une diversité d'options de placement, les investissements verts restent encore peu développés. Les initiatives telles que la loi PACTE et l'usage des labels ISR, Greenfin et Finansol sont des mesures prometteuses pour promouvoir une finance durable. Néanmoins, le potentiel de financement de la transition écologique n'est pas encore pleinement exploité.

Avant de participer à cette enquête, aviez-vous connaissance de ces différentes façons d'investir de façon "responsable" ou "durable" ?

Question posée après définition des placements "responsables" ou "durables"

Base : Ensemble (2074)

2. Analyse des obstacles à l'épargne verte

Malgré la demande croissante des épargnants français pour des placements favorisant la transition écologique, plusieurs obstacles freinent l'orientation de l'épargne vers la finance verte. Ces obstacles sont de nature informationnelle, économique et réglementaire.

Un manque d'informations

D'un point de vue informationnel, les épargnants manquent souvent d'information et de confiance sur les caractéristiques et les performances des produits financiers verts. Ils rencontrent des difficultés à identifier les critères environnementaux, sociaux et de gouvernance (ESG) qui sont pris en compte par les émetteurs ou les gestionnaires de ces produits.

Ils peuvent également avoir des doutes sur la sincérité et la véracité des engagements pris par ces acteurs en matière de finance verte (Glavas et al., 2023). Selon l’AMF, 57% des Français considèrent que les placements responsables ne le sont pas véritablement (AMF, 2021).

Sur le plan économique, les épargnants sont confrontés à un dilemme entre rentabilité et responsabilité. Ils peuvent être réticents à investir dans des produits financiers verts s'ils estiment que le rendement ou le risque de ces produits n'est pas suffisamment attractif ou adapté à leur profil. Par exemple, les obligations vertes offrent souvent un rendement inférieur aux obligations classiques, ce qui peut décourager les investisseurs à la recherche de revenus.

Selon la même enquête de l’AMF, 43 % des épargnants français considèrent que le rendement des produits financiers verts est trop faible et 34 % qu'ils sont trop risqués (AMF, 2021).

En matière de réglementation, les épargnants se heurtent à une absence de cadre harmonisé et incitatif qui soutiendrait l'épargne verte. En effet, une définition commune et reconnue des actifs verts fait défaut à l'échelle européenne et internationale. Cela complique la comparaison et la transparence des produits financiers verts.

En parallèle, aucun dispositif fiscal spécifique n'est actuellement en place pour inciter les épargnants à canaliser leur épargne vers la finance verte.

Le manque d'un cadre réglementaire cohérent et incitatif

Selon le rapport annuel 2020 sur l'épargne réglementée de la Banque de France (2021), un obstacle majeur à la réorientation de l'épargne vers des placements verts réside dans l'incohérence de certains dispositifs d'épargne réglementés. Par exemple, le nombre de détenteurs de livrets d'épargne populaire (LEP), dont le taux bonifié finance le logement social, reste très inférieur à son potentiel. À l'inverse, les fonds alloués aux anciens plans d'épargne-logement (PEL) établis avant 2011 demeurent significatifs. Ces fonds profitent d'un taux de rémunération attrayant qui, en moyenne, s'élève à 4,5 %. Ce taux d'intérêt attrayant rend difficile pour de nombreux épargnants la décision de rediriger leurs économies vers des placements verts.

En d'autres termes, alors que le LEP, qui finance le logement social, n'est pas suffisamment utilisé, les anciens PEL, malgré leur faible contribution à la transition écologique, continuent de capturer une part significative de l'épargne des Français grâce à leur taux de rémunération élevé.

Cette situation illustre la nécessité d'un cadre réglementaire et fiscal plus cohérent et incitatif pour favoriser une réorientation plus importante de l'épargne vers des investissements verts.

Enfin, les épargnants sont exposés à des risques liés à l'épargne verte, qui peuvent être de nature environnementale, financière ou réputationnelle. Les épargnants peuvent être déçus si les projets financés par les produits financiers verts ne respectent pas les normes ou les objectifs fixés en matière de transition écologique. Ils peuvent également subir des pertes si les produits financiers verts sont soumis à une volatilité ou une illiquidité plus élevée que les produits traditionnels, ce qui a notamment été le cas des obligations vertes (Febi et al., 2018).

Enfin, ils peuvent être victimes de greenwashing, c'est-à-dire de communication trompeuse sur l'engagement en faveur de la finance verte de la part des émetteurs ou des gestionnaires de ces produits.

3. Solutions pour rediriger l’épargne des Français vers l’investissement vert

Dans la troisième partie de notre analyse, nous explorons un éventail de solutions potentielles qui pourraient aider à orienter l'épargne des Français vers l'investissement écologique. Nous pouvons identifier deux principales catégories de solutions : les incitations non monétaires et les incitations fiscales.

En ce qui concerne les incitations non monétaires, plusieurs mécanismes pourraient jouer un rôle crucial dans la promotion de l'investissement vert. Parmi ceux-ci, nous identifions l'éducation financière axée sur l'écologie, l'établissement de garanties pour les fonds d'assurance-vie dédiés à l'investissement vert, et l'incorporation de prix d'actions qui tiennent compte des externalités négatives.

L'éducation financière axée sur l'écologie : sensibiliser les investisseurs aux opportunités durables

L'éducation financière axée sur l'écologie est essentielle pour sensibiliser les investisseurs aux défis environnementaux et aux opportunités offertes par les produits financiers durables.

Un exemple clé est le "Green Finance Education Charter", une initiative britannique visant à intégrer les principes de la finance verte dans la formation des professionnels du secteur.

Coordonné par le Green Finance Institute, ce programme réunit douze organismes financiers dédiés à l'incorporation des pratiques durables dans l'éducation financière mondiale. Centré sur quatre principes - engagement, collaboration, innovation et impact - le Charter promeut l'intégration de la finance verte dans les programmes éducatifs, la collaboration pour partager les bonnes pratiques, l'innovation pédagogique et l'évaluation de l'impact de ces actions sur la transition écologique.

Le rapport d'avancement publié en mars 2021 met en lumière les réalisations des organismes signataires, notamment le développement de nouveaux programmes sur la finance verte, l'organisation d'événements sur les sujets d'actualité et l'établissement de partenariats visant à promouvoir la finance durable.

Par ailleurs, l’offre de garanties sur les fonds en euros investis dans les assurances-vie, à condition qu’ils s’engagent à investir un montant minimum dans des placements reconnus comme verts selon la taxonomie européenne, représente une solution non monétaire innovante.

Une telle mesure pourrait inciter les assureurs à investir davantage dans des activités qui favorisent la transition écologique et à réduire leur exposition aux activités nocives pour l’environnement. Issue des recommandations du rapport Canfin-Zouati (Canfin & Zouati, 2018), la création d’un label “fonds euro vert” pour les contrats d’assurance-vie qui respectent un quota minimal d’investissement vert pourrait rediriger l’épargne des Français vers ce type d’investissements.

Ce label “fonds euro vert” pour les contrats d’assurance-vie qui s’engagent à investir au moins 50 % de leurs actifs dans des placements verts selon la taxonomie européenne et/ou dans des fonds « Article 9 » selon le règlement SFDR (Sustainable Finance Disclosure Regulation) permettrait aux épargnants de bénéficier d’une garantie sur le capital investi tout en soutenant le financement de la transition écologique.

Le règlement SFDR vise à renforcer la transparence des acteurs financiers sur leur intégration des facteurs environnementaux, sociaux et de gouvernance (ESG) dans leurs décisions d’investissement et leurs conseils financiers.

Le règlement SFDR classe les produits financiers en trois catégories selon leur niveau d’ambition ESG : Article 6 (produits neutres), Article 8 (produits qui promeuvent des caractéristiques ESG) et Article 9 (produits qui ont pour objectif un impact ESG positif).

En accordant une garantie publique aux fonds d'assurance-vie qui respectent ce critère, l'État encouragerait les épargnants à opter pour des produits plus durables et plus transparents en termes d'impact environnemental.

Vers une transparence des prix d'actions intégrant les externalités négatives : un levier pour des choix d'investissement responsables

L'affichage des prix d'actions tenant compte des externalités négatives - c'est-à-dire du coût social et environnemental engendré par l'activité de l'entreprise - sur les plateformes de comptes-titres ou de PEA, permettrait aux investisseurs de comparer le prix de marché d'une action à celui qui reflète son véritable impact sur la société et l'environnement.

En intégrant ces coûts dans l’évaluation des sociétés et en affichant le prix avec l’internalisation des coûts des actions, suivant les méthodologies développées dans la littérature (Bancel et al., 2023 ; Glavas, 2023), les épargnants pourraient avoir l’information du « prix juste » des actions en question. Ce faisant, ils pourraient orienter leurs choix vers des entreprises plus responsables et plus respectueuses de la nature, et inciter les dirigeants à prendre en charge les externalités négatives de leurs actions (Babikian, 2022).

En outre, des incitations fiscales pourraient être déployées pour stimuler l'investissement vert.

La fiscalité a déjà fait preuve de son efficacité à rediriger l’épargne vers des investissements verts. Bert Scholtens (2005) a trouvé que la régulation fiscale favorable aux investissements responsables mise en place aux Pays-Bas explique plus de la moitié de la croissance de l’épargne responsable dans ce pays entre 1995 et 2001.

Cette incitation fiscale a démontré son utilité à long terme, Scholtens ayant observé qu’une fraction importante d’investisseurs maintient leurs investissements verts même après la disparition de l'avantage fiscal. Des incitations fiscales pourraient par exemple permettre la réduction de la « flat tax » à 30% sur les fonds labellisés ISR, Greenfin ou Finansol. Une telle baisse de la fiscalité pourrait être financée par la hausse de la fiscalité sur les fonds qui sont en décalage significatif avec les objectifs climatiques ou les fonds article 6 selon le règlement SFDR.

Pour conclure, il est essentiel de comprendre qu'un équilibre entre l'éducation financière, des régulations judicieuses et des incitations fiscales peut aider à orienter l'épargne vers des investissements plus verts.

Ces stratégies, lorsqu'elles sont utilisées de manière cohérente et coordonnée, peuvent jouer un rôle significatif dans la transition vers une économie plus durable.

Cet article a été publié dans le livre blanc "L'industrie verte, un défi français et européen." (2023).

Références

- AMF. (2021). Les Français et les placements responsables. www.amf-france.org

- AMF. (2022). Baromètre 2022 de l’épargne et de l’investissement. www.amf-france.org

- Babikian, L. (2022). Opinion | Les externalités négatives à la charge des entreprises. Les Echos. www.lesechos.fr

- Bancel, F., Glavas, D., & Karolyi, G. A. (2023). Do ESG Factors Influence Firm Valuation ? Evidence from the Field. SSRN Electronic Journal. https://doi.org/10.2139/ssrn.4365196

- Banque de France. (2021, septembre 7). Rapport annuel sur l’épargne réglementée—2020. publications.banque-france.fr

- Banque de France. (2023). Epargne des ménages T4 2022. www.banque-france.fr

- Canfin, P., & Ducret, A. (2017). Rapport Canfin-Ducret : Faire de la France une économie de 100% renouvelable. Ministère de la Transition écologique et solidaire.

- Febi, W., Schäfer, D., Stephan, A., & Sun, C. (2018). The impact of liquidity risk on the yield spread of green bonds. Finance Research Letters, 27, 53‑59. https://doi.org/10.1016/j.frl.2018.02.025

- Glavas, D. (2023). Valuation and Sustainability. Springer Nature.

- Glavas, D., Grolleau, G., & Mzoughi, N. (2023). Greening the greenwashers – How to push greenwashers towards more sustainable trajectories. Journal of Cleaner Production, 382, 135301. https://doi.org/10.1016/j.jclepro.2022.135301

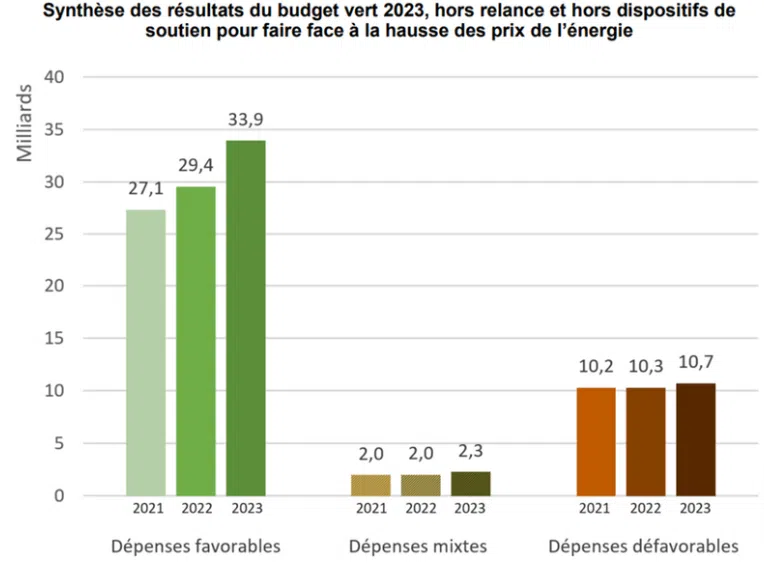

- Gouvernement (2022). Rapport sur l’impact environnemental du budget de l’Etat.

- Medina, I. (2022). Livre blanc : « Renforcer l’assurance vie au service de l’économie et de la croissance durable ». France Assureurs. www.franceassureurs.fr

- Novethic & FAIR. (2022). Evaluation du marché européen des labels de finance verte et solidaire. www.strategie.gouv.fr